Nenašli jste co jste hledali?

Nechte nám na sebe číslo a my vám zavoláme.

Kapitálový majetek tvoří investice, spoření a další finanční majetek. Jak zdanit kapitálový příjem v praxi?

Kapitálový majetek se daní 3 způsoby:

Jak zdanit kapitálový majetek? Které se musí uvádět do daňového přiznání?

Príklad č. 1:

Adam má uzavřené soukromé životní pojištění. V roce 2022 mu smlouva skončila a pojišťovna mu vyplatila plnění ve výši 100 000 Kč. Jak zdaní Adam tento příjem?

Řešení:

Pojišťovna vyplatila plnění snížené o 15% srážkovou daň, kterou odvede finančnímu úřadu. Adam tento příjem nemá povinnost danit v daňovém přiznání.

Příklad č. 2:

Petr vlastní cenné papíry. Peníze investoval před 3 lety a jelikož mu cenné papíry vydělávají, zatím je neprodal. Z vlastnictví (držby) cenných papírů mu vzniká úrok. Jako tento příjem zdaní?

Řešení:

Úroky z držby cenných papírů podléhají 15% srážkové dani, kterou odvádí banka, případně jiná finanční instituce. Petr dostává z držby cenných papírů již zdaněný úrok, který nijak nemusí sám danit ani uvádět v daňovém přiznání.

Příklad č. 3:

Michal investoval do podílových fondů v roce 2017. V roce 2022 je prodal se ziskem 200 000 Kč. Jak Michal zdaní tento příjem?

Řešení:

Zisk z podílových fondů by měl Michal uvést v daňovém přiznání a zaplatit 15% daň. Fondy ale prodal po více než 3 letech. V tomto případě si Michal může uplatnit tzv. časový test, díky kterému je tento příjem po 3 letech ode dne nákupu fondů osvobozen od daně z příjmu. Michal tento příjem nemusí uvést v daňovém přiznání.

Příklad č. 4:

Pavel investoval do podílových fondů v roce 2021. V roce 2022 je prodal se ziskem 200 000 Kč. Jak Pavel zdaní tento příjem?

Řešení:

Pavel musí příjem z prodeje fondů uvést v daňovém přiznání. Na tento příjem si nemůže odečíst náklady. To znamená, že příjem 200 000 Kč zdaní v daňovém přiznání, které podá v roce 2023. Příjem z prodeje fondů se daní sazbou ve výši 15 %. Do daňového přiznání uvede i svůj další příjem (ze zaměstnání, podnikání, jiných zdrojů), pokud takový příjem má.

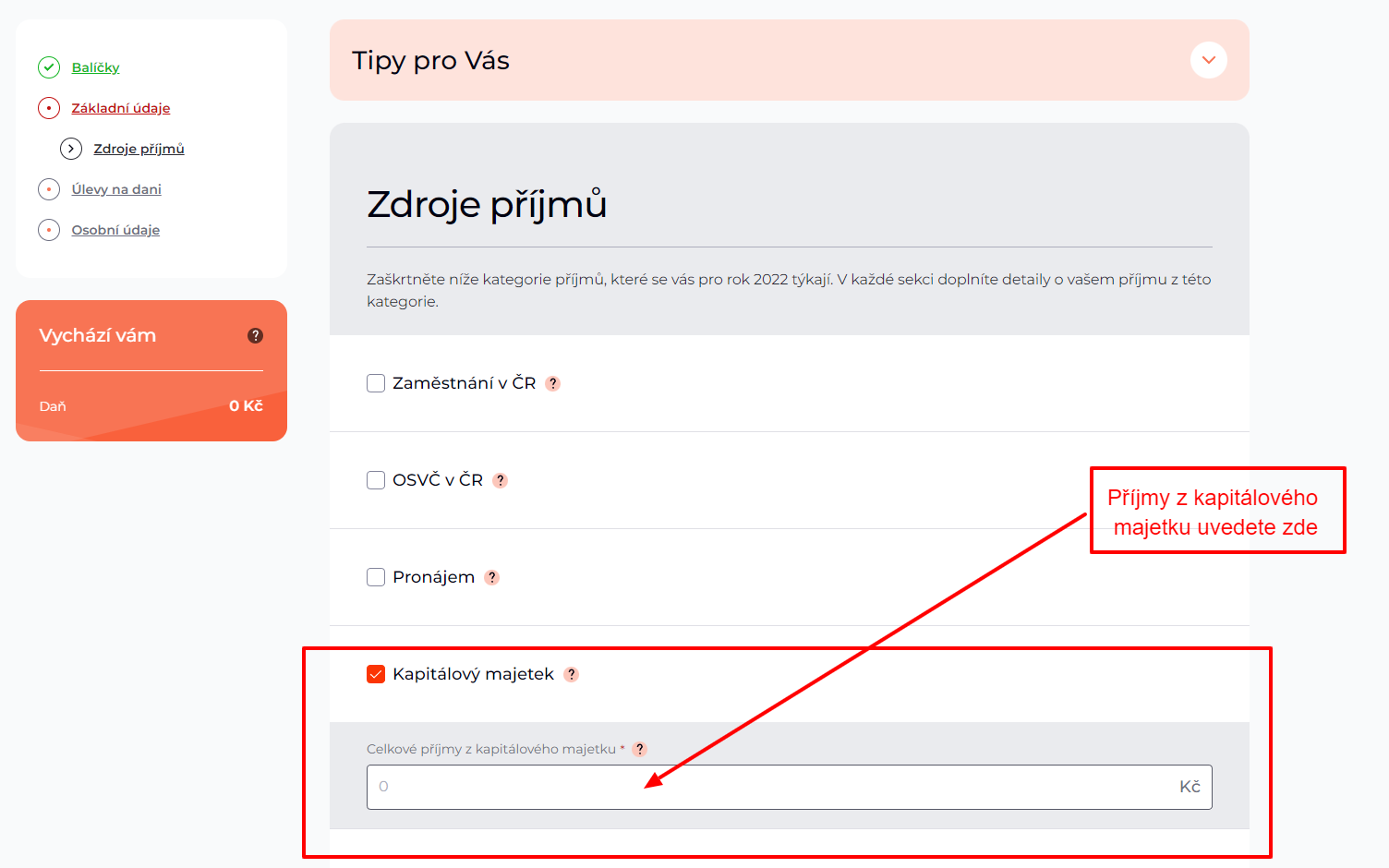

Pavel pro zpracování daňového přiznání může využít aplikaci na www.OnlinePřiznání.cz. V aplikaci v 3. kroku uvede příjem z prodeje fondů do kapitálového majetku a doplní i další příjmy ze závislé činnosti.

Aplikace mu daně spočítá automaticky.

Příklad č. 5:

Richard investoval do podílových fondů v roce 2021. V roce 2022 je prodal se ziskem 80 000 Kč. Jak Richard zdaní tento příjem?

Řešení:

Zisk z podílových fondů by měl Richard uvést v daňovém přiznání a zaplatit 15% daň. Fondy ale prodal pod limitem 100 000 Kč. V tomto případě si Richard může uplatnit tzv. limit pro osvobození od daně, díky kterému je tento příjem do 100 000 Kč osvobozen od daně z příjmu. Richard tento příjem nemusí uvést v daňovém přiznání.

Příklad č. 6:

Eva investovala do fondů v USA v roce 2020. V roce 2022 tyto fondy prodala se ziskem 200 000 Kč (po přepočtu na CZK). Jak Eva zdaní tento příjem?

Řešení:

Eva musí tento příjem uvést v daňovém přiznání. Nebude však danit 15% daní, nýbrž 35%, protože její příjem pochází ze země mimo EU a mimo EHP. Eva může využít ruční zprácování daňového přiznání.

Příjem z kapitálového majetku si zpracujete v naší jednoduché online aplikaci na www.OnlinePřiznání.cz.