Solidární daň pro zaměstnance i pro podnikatele za rok 2018

Solidární daň je speciální daň z příjmů, kterou musí zaplatit všichni zaměstnanci a podnikatelé s vyššími příjmy.

Proto je také velmi často označovaná jako daň milionářská nebo daň pro boháče.

Zaměstnanci a solidární daň

Každý zaměstnanec, který měl v roce 2018 měsíční hrubou mzdu vyšší než 119 916 korun, měl povinnost zaplatit sedmiprocentní solidární daň. Solidární daň, stejně jako standardní daň z příjmů fyzických osob, neplatí zaměstnanci přímo finančnímu úřadu, ale je jim stržená ze mzdy a do státního rozpočtu odvedená prostřednictvím jejich zaměstnavatele.

Pokud zaměstnanci mají povinnost zaplatit solidární daň pouze v některém měsíci, například z důvodu mimořádné odměny nebo odstupného, ale za celý rok 2018 jejich roční hrubá mzda nepřevýšila částku 1 438 992 korun, získají zaplacenou solidární daň zpět v rámci ročního zúčtování daně nebo po podání daňového přiznání.

Praktický příklad:

Eva má měsíční hrubou mzdu 60 000 korun. V prosinci 2018 získala za dobře odvedenou práci roční odměnu ve výši jednoho platu. Byla Evě v rámci prosincové mzdy stržená solidární daň? Má Eva nárok na její vrácení?

Evy hrubý příjem v měsíci leden až listopad byl pod limitem pro platbu solidární daně. V prosinci se Evy hrubá mzda díky ročnímu bonusu zvýšila na dvojnásobek (120 000 korun). Eva tak překročila hranici pro platbu solidární daně. Solidární daň neplatí z celé výše hrubé mzdy, ale pouze z částky převyšující stanovený limit (120 000 Kč – 119 916 Kč = 84 Kč). V prosinci Eva na solidární dani zaplatila 5.88 korun (84 * 7 % = 5.88 korun).

Protože Eva měla povinnost zaplatit solidární daň pouze z důvodu mimořádné odměny a její roční hrubý příjem je pod milionovou hranicí (1 438 992 korun), získá zaplacenou solidární daň (5.88 korun) zpět v rámci ročního zúčtování daně nebo po podání daňového přiznání.

Evě nevzniká povinnost podat daňové přiznání z titulu solidární daně. Může svého zaměstnavatele požádat o roční zúčtování daně.

Živnostníci a solidární daň

Živnostníci mají v roce 2017 povinnost zaplatit sedmiprocentní solidární daň, pokud je jejich zisk větší než 1 438 992 korun. Stejně jako u zaměstnanců je solidární daň placená jen ze zisku, který převyšuje stanovenou hranici.

Praktický příklad:

Adam je živnostník – zedník. Za rok 2018 měl příjem 2 000 000 korun. Bude mít Adam povinnost zaplatit solidární daň?

Adamův roční zisk z podnikání (příjmy – výdaje) je pod hranicí 1 438 992 korun, proto nemá povinnost v roce 2018 platit solidární daň z příjmů.

Praktický příklad:

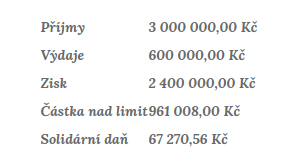

Karlovi se v podnikání dařilo o něco více než Adamovi a jeho roční příjem je v roce 2018 rovných 3 000 000 korun. Bude mít Karel povinnost zaplatit solidární daň?

Protože Karlův zisk z podnikání (příjmy – výdaje) překročil limit 1 438 992 korun, je jeho povinností zaplatit solidární daň. Sedmiprocentní solidární daň nebude platit z celého ročního zisku 2 400 000 korun, ale pouze z částky převyšující limit (2 400 000 Kč – 1 438 992 Kč = 961 008 Kč). Karel na solidární dani za rok 2018 zaplatí 67270.56 korun (961008 * 7 % =67270.56 korun).

Co dalšího je dobré vědět o solidární dani?

- Solidární dani nepodléhají příjmy z nájmu, kapitálového majetku ani ostatní příjmy, mezi které patří například výhry, příjmy z prodeje majetku a podobně.

- Limit pro solidární daň se každoročně mění v závislosti na výši průměrné mzdy. Pro rok 2018 je 1 438 992 korun (119 916 korun měsíčně).

- Pro placení solidární daně je rozhodující, zda dojde k překročení stanoveného limitu. Neexistuje žádné obecné osvobození pro určité skupiny daňových poplatníků – například pro studenty nebo pro důchodce.

- Zaměstnanci mají povinnost podat si daňové přiznání za rok 2018 z titulu solidární daně pouze v případě, že jejich hrubý příjem ze zaměstnání převýšil částku 1 438 992 korun. V opačném případě mohou požádat svého zaměstnavatele o roční zúčtování, a to i v případě, že v některém měsíci museli platit solidární daň například z důvodu mimořádné odměny.

Daňové přiznání si můžete zpracovat i sami v jednoduché, intuitivní kalkulačce na OnlinePřiznání.cz.